배우자와 부부 사이에 증여세가 부과될 때 부부의 공동명칭

선물은 다른 다른 사람에게 주어진 자산을 무료로 주는 것을 말한다.주로 가족 사이에 많은 선물들이 있으며 배우자와 기부자와 기부자들 사이에 적극적으로 만들어지고 있다.배우자의 선물은 자연스럽게 세금 감면 목적이므로, 커플이 함께 선물 세금 감면 혜택을 받을 때, 커플이 함께 선물 세금 감면해 드리겠습니다.

마찬가지로 선물을 받은 배우자는 다른 세금을 내야 한다.부모들과 마찬가지로 재산이 세금을 내는 사람이 대신 세금을 부과하면 세금 금액으로 볼 수 있다.그러나 일부 경우, 수취인이 아닌 경우 기증자는 세금을 납부할 수 있다.

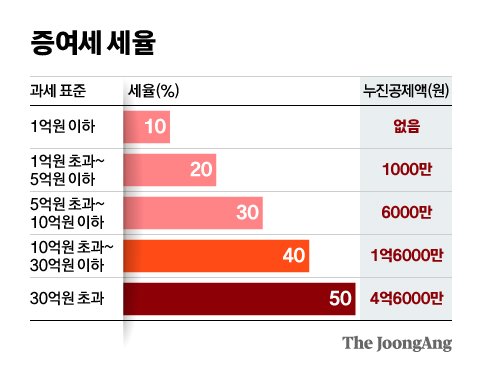

물론 부부 간의 선물은 비주택자가 거의 없다. 그래서 배우자는 별로 관심을 받지 않아도 된다.사실, 선물에 따라 선물을 받은 사람에게 지급받을 수 있다.원칙에서 3개월 이내에 납부한 후 3개월 이내에 지급세율을 부과하고, 선물세율이 부과된다.세금률은 100만 원 미만이며, 100만 원 이하의 진보적 중복제거를 위해 10억 원 이하, 진행률에 60만 원 이하이다.

부부용 공제 제한 때문에 별도로 고려되며, 공제 제한은 자산 간의 관계에 따라 달라진다.예를 들어 배우자 간의 책임을 부여하면 공제 제한은 600만원이다.자녀 재산을 무료로 제공한다면, 당신은 50만 원의 공제 혜택을 받을 수 있습니다.

선물수용공제한도 또는 모델언니 5000만원(미성년자 2000만원) 부부(배우자) 1000만원 6억원

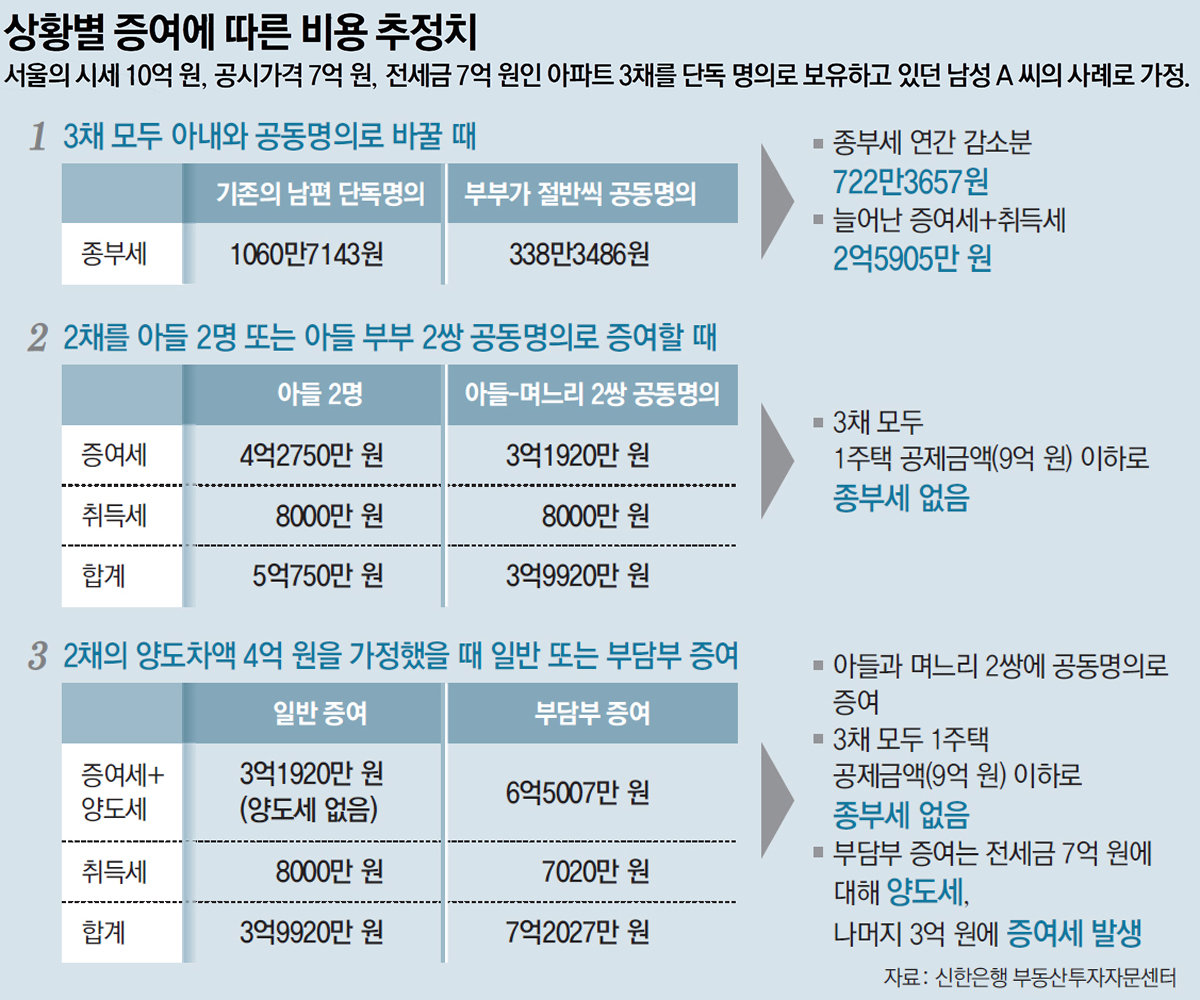

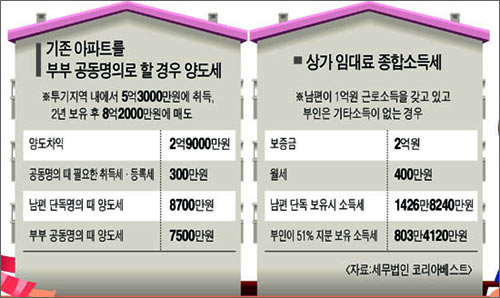

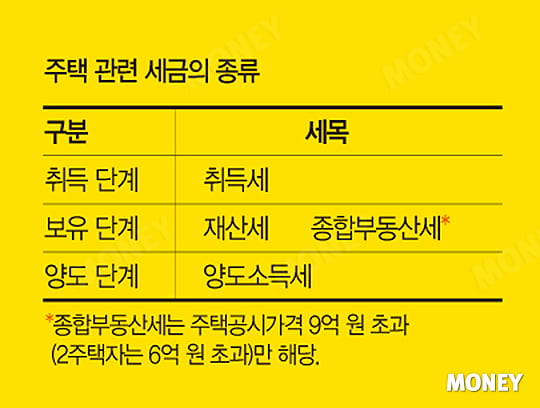

그러나 상기 공제 한계는 10년 동안 누적 한계이다.따라서 배우자에 재산을 넘겨주면 10년 동안 3천만 원을 줄 수 있습니다.다른 말로, 20년 동안 자산을 양도하는 것은 세금 면제 대상이 된다.사실, 남편과 아내 사이의 재산을 교환하는 사례가 많지 않다.대대주교 시대에는 의미라는 의미이지만 지금은 그런 의미가 없다고 말했다.이혼이 이뤄지면 타이틀은 매우 의미가 없고 공통 재산으로 간주되기 때문이다.그렇다면 결국 세금 절감 때문에 선물이 배우자로 주어지는 것으로 볼 수 있다.예를 들어 커플의 공동 이름을 지불하면 부동산 규제 과정에서 자본세 인하를 줄이는 대안으로서 널리 사용되는 방법이었다.그러나 이 경우 취득세 감면세 또는 자본 이득이 부과될지 여부를 신중하게 검토해야 한다.한 커플 사이에 선물을 만들 때, 우리는 선물공제 한계와 세금 공제율을 보였다.배우자를 포함한 가족 간의 재산을 기부할 때 공제 제한은 10년 기준으로 세금 감면 방법을 계산해야 한다.